자산이 많이 형성되어 있지 않은 사회초년생들은 은행, 보험사, 증권사 중 어느 곳에서 자금을 굴려 투자를 해야 할지 잘 모를 수 있다. 우선 시간이 많을수록 리스크를 감수하고 투자해야 하는 것을 알 것이다. 젊을수록 적극적으로 투자할 필요가 있다.

변액연금보험 VS 연금저축펀드

사회초년생 A가 보험사에서 판매하는 변액연금보험과 증권사에서 판매하는 연금저축펀드 중 어떤 상품에 가입할지를 고민하고 있다고 해보자.

간단하게 비교하면 변액연금보험은 사업비와 펀드보수 수수료를 납입하고 본인이 고른 펀드를 운용해 달라고 하는 상품이다. 연금저축펀드는 본인이 직접 ETF를 골라 운용할 수 있는 상품이다.

필자는 두 상품 모두 가입해서 운용 중이다. 필자가 사회초년생일 때는 ETF를 직접 거래하는 연금저축펀드는 없었기 때문에 변액연금보험만 갖고 있다가 현재는 연금저축펀드까지 운용 중이다.

두 상품을 모두 운용하는 입장에서 현재 사회초년생이나 자산관리에 이제 관심을 갖기 시작한 경우라면 증권사로 가서 연금저축펀드부터 가입하기를 권한다.

변액연금보험

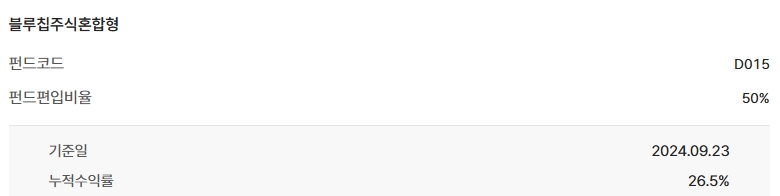

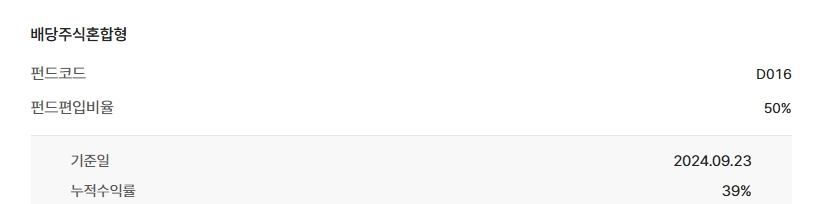

어떤 이유로 증권사 연금저축펀드를 가입해야 하는지 설명하기 위해 우선 필자의 변액연금보험 수익률을 공개하겠다.

가입일이 2011년 5월이니까 무려 가입한지 14년이 지난 모 생명보험사의 변액연금보험 수익률이다.

변액연금보험은 펀드로만 포트폴리오를 구성할 수 있다. 그리고 거의 대부분 국내 주식과 채권에 투자하는 펀드만 있다.

또한 내가 낸 보험료를 전부 투자하는 것도 아니다. 사업비, 펀드보수, 위험보험료 등등을 떼가고 남은 돈을 투자한다. 사업비는 무려 7.8%나 된다.

먼저 블루칩주식혼합형의 누적수익률은 26.5%이다. 연수익률이 1.89%이다.

두 번째 배당주식혼합형의 누적수익률은 그나마 조금 높아 39%이다. 연수익률로 따지면 2.78%이다.

위에 보여드린 수익률에서도 알 수 있듯이 이제 누구나 다 아는 사실이 되어 설명할 필요도 없지만 국내주식에 장기투자를 하면 안 된다. 연수익률이 1.89%면 이자배당소득세를 내고도 예금이자보다 못하다. 여기에 14년의 물가상승률까지 적용하면 실질 이자는 마이너스다.

주식은 하이리스크 하이리턴이라고 하지 않았나? 그런데 국내주식은 하이리스크 로우리턴이다.

또한 변액연금보험에 가입하면 매달 보험사에 내 돈 잘 관리해 달라고 적지 않은 수수료를 낸다. 그런데 수익률은 형편없는 것이다. 전문가(?)에게 고액의 사업비를 내고 있는 것이다. 그 돈이 어떤 돈인지 한번 생각해 보자. 직장 상사한테 까이고 욕먹고 고객한테 굽신거리고 비위 맞추고 몸 상해가면서 받은 소중한 돈이다.

연금저축펀드

이번에는 필자의 연금저축펀드 수익률을 공개하겠다. 2022년 말부터 꾸준히 적립하고 있는데 누군가는 뭐 대단하지도 않네 할 수도 있겠다.

어쨋든 연금저축펀드에 1년 10개월 꾸준히 적립한 결과 24년 9월 23일 현재 기준 19.47% 수익률을 기록 중이다. 2년이 안 되었으니 연 수익률은 9.7%가 넘는다. 여기서 중요한 것은 계속 신경 쓰지 않고 매달 같은 날에 ETF를 매수하기만 했다는 것이다. 당연히 ETF를 공부하긴 해야 한다.

이런 수익률이 어떻게 가능한지 이유를 살펴보자.

1. 변액연금보험과 다르게 연금저축펀드는 주식투자하는 것처럼 증권사에서 ETF에 직접 투자할 수 있다.

2. 해외 직접 투자는 불가능하지만 국내 증권사에서 발행한 해외 ETF에 투자할 수 있다.

3. 해외 ETF 중 미국 미중이 높다.

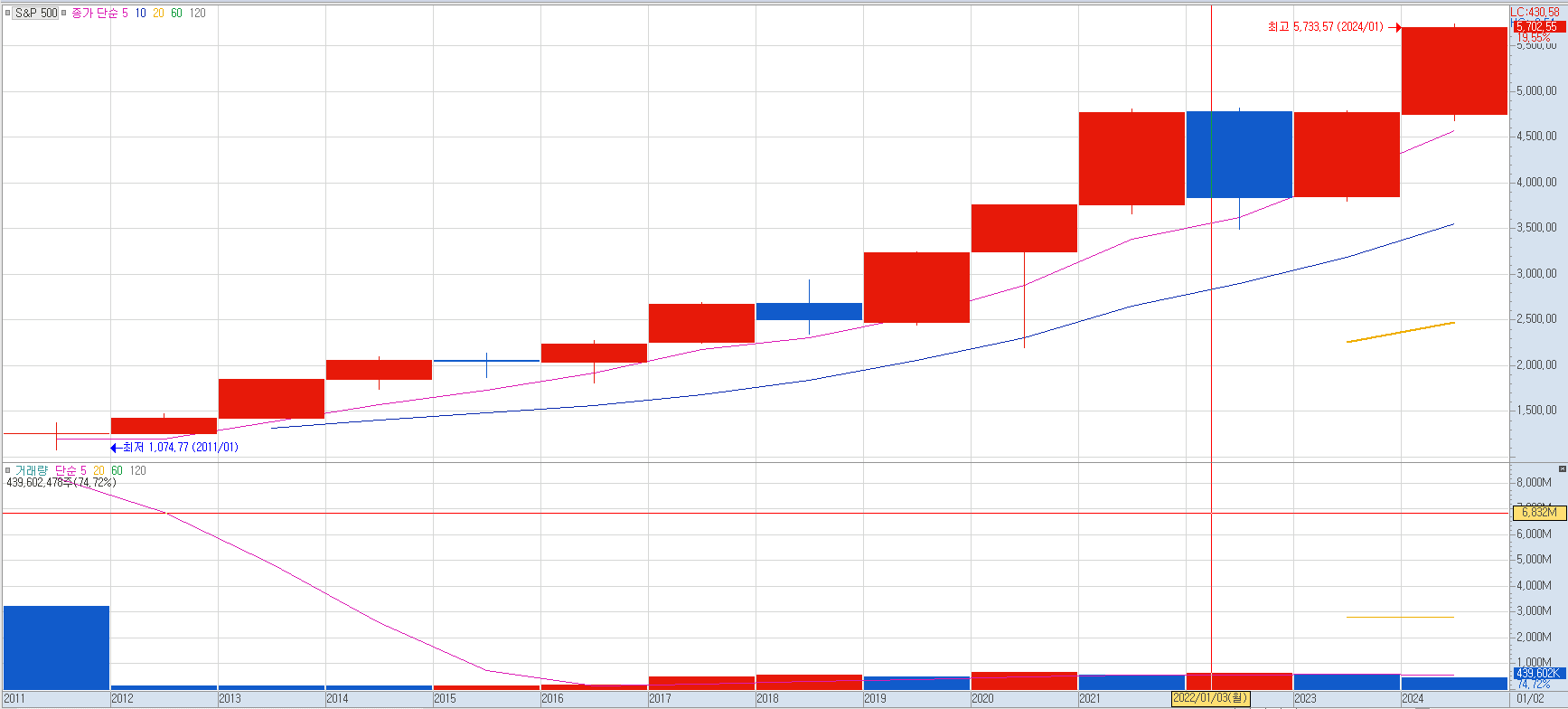

미국 S&P500 2011년부터 현재까지의 연간 차트를 보자.

무려 530% 상승했다. 연 평균 수익률이 37%다. 참고로 나스닥은 더 높다. 같은 기간 730% 상승했다. 연평균 수익률이 52%다.

다음 포스팅에는 필자가 연금저축펀드에 어떤 ETF로 구성했는지, 매달 얼마의 금액을 납입하고 있는지 알려드리도록 하겠다.

결론

노후대비를 위해 연금개시일부터 연금을 받는 형식의 상품에 가입하면 양도세가 아닌 세금이연으로 연금세율 3.3% ~ 5.5%로 절세효과를 누릴 수 있다. 위의 내용을 바탕으로 펀드보다 훨씬 수수료도 적고 주식처럼 거래가 가능하고 자산배분 효과도 있는 ETF를 적극적으로 이용할 수 있는 연금저축펀드에 가입하도록 하자.

추가로 증권사에서 연금저축펀드 거래 수수료 이벤트를 할 때 맞춰 가입하도록 하자. 절세효과에 거래 수수료도 아낄 수 있을 것이다.

해당 컨텐츠는 종목 추천이 아닌 정보 제공을 목적으로 합니다. 투자 결정은 전적으로 본인 판단과 책임하에 이루어져야 하며, 필자는 본 자료에 의거한 투자행위에 대한 어떠한 책임도 지지 않습니다.

'개인 자산관리 > 기초' 카테고리의 다른 글

| [자산관리기초 #1] 개인 자산관리의 시작 - 보장성보험 (5) | 2024.09.21 |

|---|